ഇൻപുട്ട് ടാക്സ് ക്രെഡിറ്റ് ഒപ്റ്റിമൈസ് ചെയ്യുന്നതിനു: ഇൻപുട്ട് ടാക്സ് ക്രെഡിറ്റ് (ഐടിസി) ചരക്ക് സേവന നികുതി (ജിഎസ്ടി) സംവിധാനത്തിലെ ഒരു പ്രധാന സവിശേഷതയാണ്, സാമ്പത്തിക കാര്യക്ഷമത വർദ്ധിപ്പിക്കുന്നതിനുള്ള ശക്തമായ ഉപകരണം ബിസിനസുകൾക്ക് വാഗ്ദാനം ചെയ്യുന്നു. ഐടിസിയെ ഫലപ്രദമായി പ്രയോജനപ്പെടുത്തുന്നതിനും അനുബന്ധ നേട്ടങ്ങൾ പരമാവധിയാക്കുന്നതിനുമുള്ള ബിസിനസുകൾക്കുള്ള തന്ത്രങ്ങൾ ഈ ലേഖനം പര്യവേക്ഷണം ചെയ്യുന്നു.

ഇൻപുട്ട് ടാക്സ് ക്രെഡിറ്റ് മനസ്സിലാക്കുന്നു:

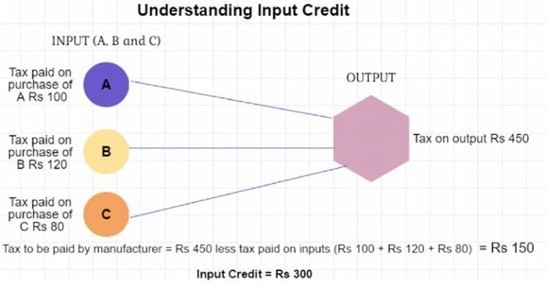

ഇൻപുട്ട് ടാക്സ് ക്രെഡിറ്റ് ബിസിനസ്സുകളെ അവരുടെ ഔട്ട്പുട്ടുകളിൽ അടയ്ക്കേണ്ട നികുതിയ്ക്കെതിരെ ഇൻപുട്ടുകളിൽ അടച്ച നികുതി ഓഫ്സെറ്റ് ചെയ്യാൻ അനുവദിക്കുന്നു, അങ്ങനെ ഒരു കാസ്കേഡിംഗ് ടാക്സ് ഇഫക്റ്റ് ഒഴിവാക്കുന്നു.

ഉദാഹരണം:

നിങ്ങളൊരു നിർമ്മാതാവാണെന്ന് പറയുക – ഔട്ട്പുട്ടിന് (അവസാന ഉൽപ്പന്നം) അടയ്ക്കേണ്ട നികുതി 450 രൂപയും ഇൻപുട്ടിന് (വാങ്ങലുകൾ) അടയ്ക്കുന്ന നികുതി 300 രൂപയുമാണ്, നിങ്ങൾക്ക് 300 രൂപയുടെ ഇൻപുട്ട് ക്രെഡിറ്റ് ക്ലെയിം ചെയ്യാം, കൂടാതെ നിങ്ങൾ നികുതിയായി 150 രൂപ നിക്ഷേപിച്ചാൽ മതിയാകും. ഇവിടെ കാണുക:

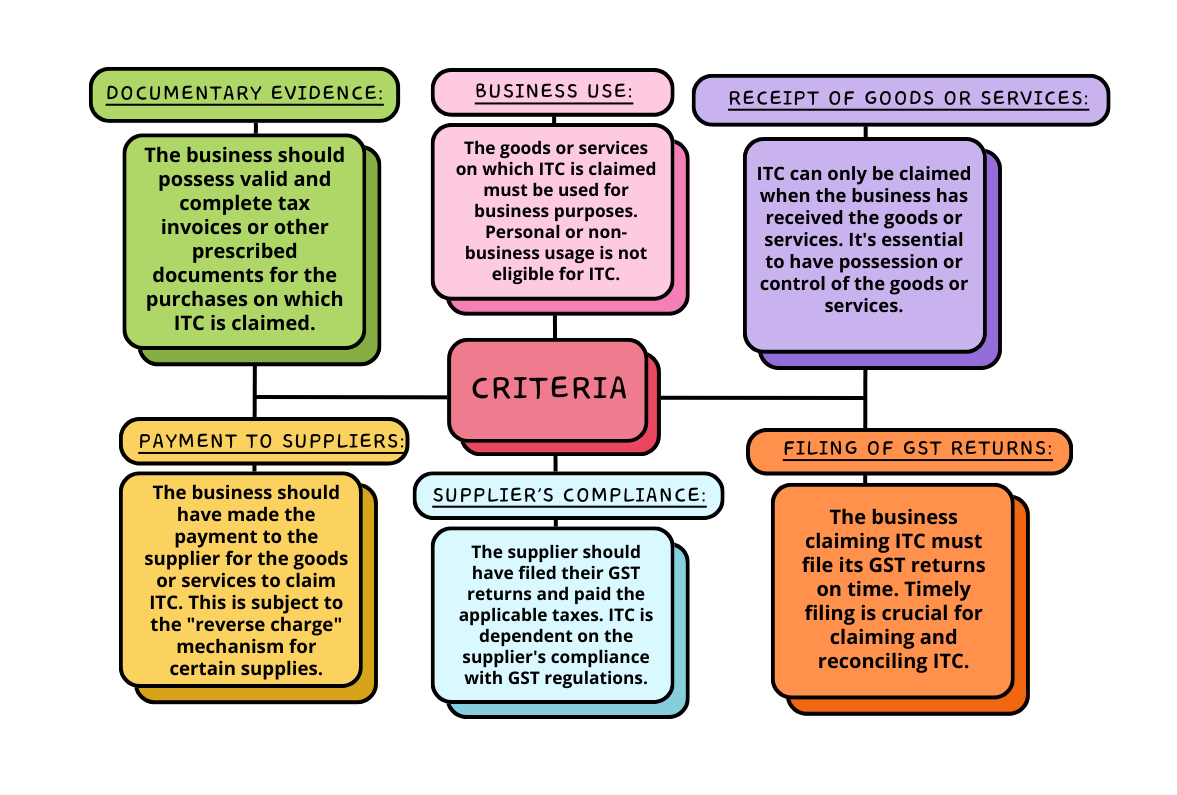

എ. ചരക്ക് സേവന നികുതി (ജിഎസ്ടി) സംവിധാനത്തിൽ ഇൻപുട്ട് ടാക്സ് ക്രെഡിറ്റ് (ഐടിസി) ക്ലെയിം ചെയ്യുന്നതിന്, ബിസിനസുകൾ ചില മാനദണ്ഡങ്ങൾ പാലിക്കേണ്ടതുണ്ട്. പ്രധാന ആവശ്യകതകൾ ഇതാ:

തടഞ്ഞ ക്രെഡിറ്റ്:

ചരക്ക് സേവന നികുതിയുടെ (ജിഎസ്ടി) ലാൻഡ്സ്കേപ്പിൽ, നികുതി സങ്കീർണതകൾ സുഗമമായി കൈകാര്യം ചെയ്യുന്നതിന് ഇൻപുട്ട് ടാക്സ് ക്രെഡിറ്റിൻ്റെ (ഐടിസി) വിശദാംശങ്ങൾ മനസ്സിലാക്കേണ്ടത് ബിസിനസുകൾക്ക് പ്രധാനമാണ്. നമ്മൾ ശ്രദ്ധ കേന്ദ്രീകരിക്കേണ്ട ഒരു കാര്യം ബ്ലോക്ക്ഡ് ഐടിസി ആണ് – ക്രെഡിറ്റുകൾ ക്ലെയിം ചെയ്യുന്നത് അൽപ്പം സങ്കീർണ്ണമാകുന്ന ഒരു സാഹചര്യം.

തടഞ്ഞ ഐടിസിയുടെ അവലോകനം:

ജിഎസ്ടി നികുതി സമ്പ്രദായത്തെ മാറ്റിമറിച്ചപ്പോൾ, ഇൻപുട്ട് ടാക്സ് ക്രെഡിറ്റിൻ്റെ തടസ്സമില്ലാത്ത ഒഴുക്കിനെ നിർദ്ദിഷ്ട വ്യവസ്ഥകൾ തടസ്സപ്പെടുത്തുന്നു. ബിസിനസ്സുകളെ സംബന്ധിച്ചിടത്തോളം, പാലിക്കൽ ഉറപ്പാക്കാൻ ഈ നിയന്ത്രണങ്ങൾ വിശദമായി മനസ്സിലാക്കേണ്ടത് നിർണായകമാണ്.

പ്രത്യേക കേസുകൾ വെളിപ്പെടുത്തുന്നു:

ഐടിസിയുടെ വിപരീതം:

റിവേഴ്സൽ ആവശ്യമായി വരുമ്പോൾ:

GST നിയമങ്ങളിൽ വിവരിച്ചിരിക്കുന്ന പ്രത്യേക സാഹചര്യങ്ങളിൽ ഐടിസിയുടെ വിപരീതഫലം സംഭവിക്കുന്നു. ഈ സാഹചര്യങ്ങൾ മനസ്സിലാക്കുന്നത് അശ്രദ്ധമായ അനുസരണക്കേടുകൾ ഒഴിവാക്കുന്നതിന് പ്രധാനമാണ്. സാധാരണ സംഭവങ്ങളിൽ ഇവ ഉൾപ്പെടുന്നു:

എ. വിതരണക്കാർക്ക് പണം നൽകാത്തത്: നിശ്ചിത സമയത്തിനുള്ളിൽ ഒരു ബിസിനസ്സ് അതിൻ്റെ വിതരണക്കാർക്ക് പണം നൽകുന്നതിൽ പരാജയപ്പെട്ടാൽ, ആ ഇൻവോയ്സുകളിൽ പലതും തിരിച്ചെടുക്കേണ്ടതുണ്ടെന്ന് ഐടിസി അവകാശപ്പെടുന്നു.

ബി. ഒഴിവാക്കിയ സപ്ലൈസ്: ഒരു ബിസിനസ്സ് നികുതി നൽകാവുന്നതും ഒഴിവാക്കിയതുമായ സപ്ലൈകളുമായി ഇടപെടുമ്പോൾ, അത് ആനുപാതികമായി ഒഴിവാക്കിയ സപ്ലൈകളുമായി ബന്ധപ്പെട്ട ഐടിസിയെ റിവേഴ്സ് ചെയ്യണം.

സി. ബ്ലോക്ക് ചെയ്ത ക്രെഡിറ്റ് സാഹചര്യങ്ങൾ: ചില ചരക്കുകളോ സേവനങ്ങളോ ഐടിസിക്ക് യോഗ്യമല്ലെന്ന് വ്യക്തമായി സൂചിപ്പിച്ചിരിക്കുന്നു. അത്തരം ഇനങ്ങളിൽ ക്ലെയിം ചെയ്യുന്ന ഏതെങ്കിലും ക്രെഡിറ്റുകൾ പഴയപടിയാക്കേണ്ടതുണ്ട്.

ഡി. മറ്റ് കേസുകൾ:

ഐടിസി ലഭിച്ച ഏതെങ്കിലും രജിസ്റ്റർ ചെയ്ത വ്യക്തി എവിടെ:

– കോമ്പോസിഷൻ സ്കീമിന് കീഴിൽ പണമടയ്ക്കാൻ തിരഞ്ഞെടുക്കുന്നു (സെക്ഷൻ 10) അല്ലെങ്കിൽ

– അവൻ വിതരണം ചെയ്യുന്ന ചരക്കുകളോ സേവനങ്ങളോ അല്ലെങ്കിൽ ഇവ രണ്ടും പൂർണ്ണമായും ഒഴിവാക്കപ്പെടുന്നിടത്ത് അല്ലെങ്കിൽ

– രജിസ്ട്രേഷൻ റദ്ദാക്കി

തുടർന്ന് ഇലക്ട്രോണിക് ക്രെഡിറ്റ് ലെഡ്ജറിലോ ഇ-ക്യാഷ് ലെഡ്ജറിലോ ഡെബിറ്റ് വഴി ഇൻപുട്ട് ടാക്സിൻ്റെ ക്രെഡിറ്റിന് തുല്യമായ തുക അയാൾ അടയ്ക്കും:

– ഇൻപുട്ടുകൾ സ്റ്റോക്കിൽ സൂക്ഷിച്ചിരിക്കുന്നു കൂടാതെ

– സെമി-ഫിനിഷിൽ അടങ്ങിയിരിക്കുന്ന ഇൻപുട്ടുകൾ അല്ലെങ്കിൽ

– സ്റ്റോക്കിൽ സൂക്ഷിച്ചിരിക്കുന്ന ഫിനിഷ്ഡ് ചരക്കുകളിൽ അടങ്ങിയിരിക്കുന്ന ഇൻപുട്ടുകൾ

– ക്യാപിറ്റൽ ഗുഡ്സ്, നിർദ്ദേശിച്ചേക്കാവുന്ന അത്തരം ശതമാനം പോയിൻ്റുകൾ കുറച്ചു.

വ്യവസ്ഥ: ഇത്രയും തുക അടച്ചതിന് ശേഷം, ഇ-ക്രെഡിറ്റ് ലെഡ്ജറിൽ കിടക്കുന്ന ഐടിസിയുടെ ബാക്കി തുക ഇല്ലാതാകും.

ITC യുടെ ക്രോസ്-യുട്ടിലൈസേഷൻ:

ഇൻ്റഗ്രേറ്റഡ് ജിഎസ്ടി (ഐജിഎസ്ടി), സെൻട്രൽ ജിഎസ്ടി (സിജിഎസ്ടി), സ്റ്റേറ്റ് ജിഎസ്ടി (എസ്ജിഎസ്ടി) ഘടകങ്ങൾക്കിടയിൽ ഐടിസി ഉപയോഗിക്കാനാകും, എന്നാൽ അത് ജിഎസ്ടി നിയമങ്ങൾക്കനുസൃതമായിരിക്കണം.

ഇലക്ട്രോണിക് ക്രെഡിറ്റ് ലെഡ്ജറിൽ ലഭ്യമായ തുക ഉപയോഗിക്കുന്നതിനുള്ള നിയന്ത്രണം:

ഔട്ട്പുട്ട് ടാക്സ് ബാധ്യത തീർക്കാൻ ഇലക്ട്രോണിക് ക്രെഡിറ്റ് ലെഡ്ജറിൽ ലഭ്യമായ ഇൻപുട്ട് ടാക്സ് ക്രെഡിറ്റിൻ്റെ ഉപയോഗം റൂൾ 86B പരിമിതപ്പെടുത്തുന്നു.

ഐ. റൂൾ 86 ബിയുടെ പ്രയോഗക്ഷമത:

50 ലക്ഷത്തിൽ കൂടുതലുള്ള ഒരു മാസത്തിനുള്ളിൽ നികുതി നൽകേണ്ട വിതരണത്തിൻ്റെ (ഒഴിവാക്കപ്പെട്ട വിതരണവും പൂജ്യം റേറ്റുചെയ്ത വിതരണവും ഒഴികെ) മൂല്യമുള്ള രജിസ്റ്റർ ചെയ്ത വ്യക്തിക്ക് ഈ നിയമം ബാധകമാണ്.

ഏർപ്പെടുത്തിയ നിയന്ത്രണങ്ങളുടെ സ്വഭാവം:

പ്രസ്തുത നിയമം ബാധകമായ രജിസ്റ്റർ ചെയ്ത വ്യക്തിക്ക് ഔട്ട്പുട്ട് ടാക്സ് ബാധ്യതയുടെ 99% ത്തിൽ കൂടുതൽ ഇൻപുട്ട് ടാക്സ് ക്രെഡിറ്റ് ഉപയോഗിക്കാൻ കഴിയില്ല.

iii. റൂൾ 86 ബിയിലെ ഇളവുകൾ:

- ആദായനികുതി അടയ്ക്കൽ 1000 രൂപയിൽ കൂടുതൽ. 1 ലക്ഷം.

സീറോ-റേറ്റഡ് സപ്ലൈയുടെയും വിപരീത നികുതി ഘടനയുടെയും കാര്യത്തിൽ ഇൻപുട്ട് ടാക്സ് ക്രെഡിറ്റിൻ്റെ റീഫണ്ട് രസീത്. 1 ലക്ഷം.

- നിർദ്ദിഷ്ട രജിസ്റ്റർ ചെയ്ത വ്യക്തികൾ:

– സർക്കാർ വകുപ്പ്, അല്ലെങ്കിൽ

– ഒരു പൊതുമേഖലാ സ്ഥാപനം, അല്ലെങ്കിൽ

– ഒരു പ്രാദേശിക അതോറിറ്റി, അല്ലെങ്കിൽ ഒരു നിയമപരമായ ബോഡി

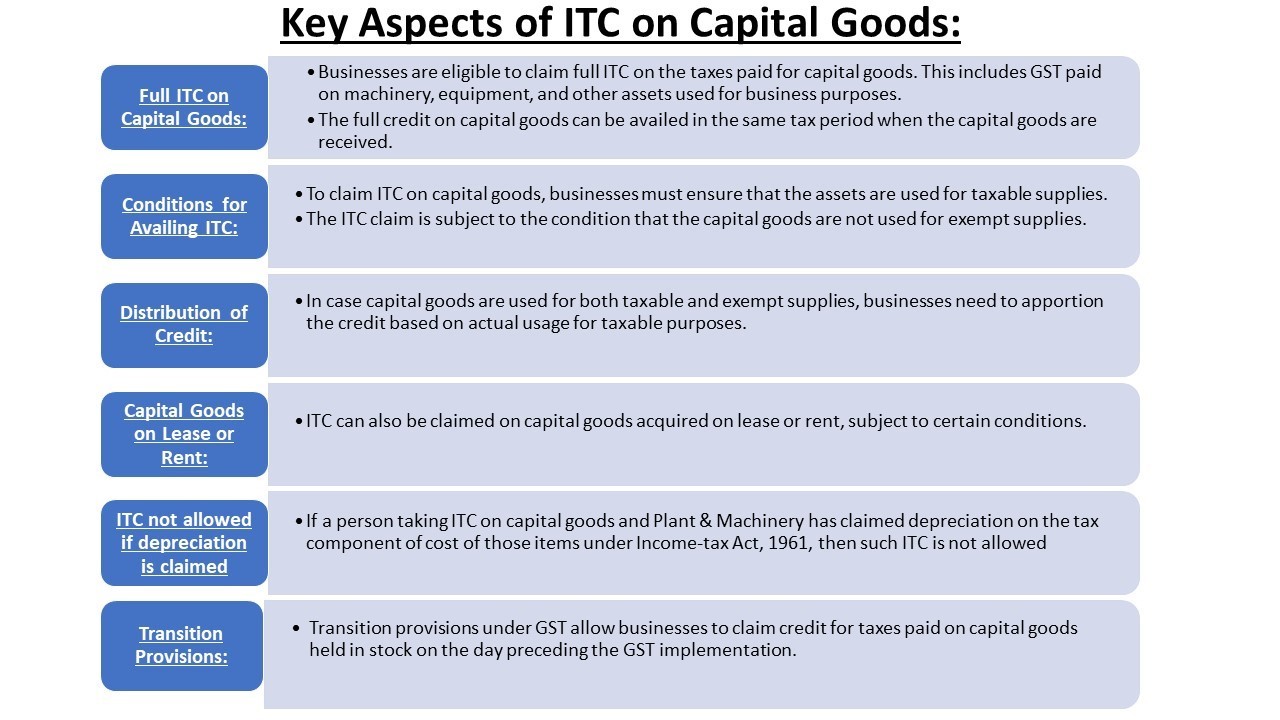

ക്യാപിറ്റൽ ഗുഡ്സിലെ ITC

ജിഎസ്ടിയുടെ പ്രധാന സവിശേഷതകളിൽ ഒന്ന് ഇൻപുട്ട് ടാക്സ് ക്രെഡിറ്റ് (ഐടിസി) മെക്കാനിസമാണ്, ഇത് ഇൻപുട്ടുകളിലും ക്യാപിറ്റൽ ഗുഡുകളിലും അടച്ച നികുതികൾക്ക് ക്രെഡിറ്റ് ക്ലെയിം ചെയ്യാൻ ബിസിനസുകളെ അനുവദിക്കുന്നു. ക്യാപിറ്റൽ ഗുഡ്സ് മേഖലയുടെ പശ്ചാത്തലത്തിൽ, ഐടിസിയിൽ ജിഎസ്ടിയുടെ പ്രത്യാഘാതങ്ങൾ മനസ്സിലാക്കുന്നത് ബിസിനസുകൾക്ക് നിർണായകമാണ്.

ജി. ക്രെഡിറ്റ് ട്രാൻസ്ഫർ:

രജിസ്റ്റർ ചെയ്ത വ്യക്തിയുടെ ഭരണഘടനയിൽ മാറ്റം വരുന്നിടത്ത്

ഒ വിൽപ്പന

ഒ ലയനം

ഒ ഡിമെർജർ

ഒ സംയോജനം

ഒ ബിസിനസിൻ്റെ പാട്ടത്തിനോ കൈമാറ്റം

ബാധ്യതകൾ കൈമാറ്റം ചെയ്യുന്നതിനുള്ള പ്രത്യേക വ്യവസ്ഥകളോടെ, രജിസ്റ്റർ ചെയ്ത വ്യക്തിക്ക് തൻ്റെ ഇലക്ട്രോണിക് ക്രെഡിറ്റ് ലെഡ്ജറിൽ ഉപയോഗിക്കാതെ കിടക്കുന്ന ഐടിസി വിറ്റതും ലയിപ്പിച്ചതും ലയിപ്പിച്ചതും ലയിപ്പിച്ചതും ലയിപ്പിച്ചതും പാട്ടത്തിന് നൽകിയതും കൈമാറാൻ അനുവദിക്കും.

രജിസ്റ്റർ ചെയ്ത വ്യക്തിക്ക് ITC ലഭിക്കുന്നതിനുള്ള സമയ പരിധി

സമയ പരിധി ഇതിന് മുമ്പുള്ളതാണ് : –

- അത്തരം ഇൻവോയ്സ് അല്ലെങ്കിൽ ഡെബിറ്റ് നോട്ട് ബന്ധപ്പെട്ട സാമ്പത്തിക വർഷത്തിന് ശേഷമുള്ള നവംബർ 30

- പ്രസക്തമായ വാർഷിക റിട്ടേൺ ഫർണിഷിംഗ്.

ഒഴിവാക്കൽ: നേരത്തെ തിരിച്ചെടുത്ത ക്രെഡിറ്റ് വീണ്ടും ലഭിക്കുന്നതിന് സമയപരിധി ബാധകമല്ല

GST പ്രകാരം ITC യുടെ തെറ്റായ ഉപയോഗത്തിന് പിഴ

GST വ്യവസ്ഥകൾ അനുസരിച്ച്, ഒരു സ്ഥാപനം തെറ്റായി ITC പ്രയോജനപ്പെടുത്തുകയാണെങ്കിൽ, അത് ക്രെഡിറ്റ് തിരിച്ചെടുക്കണം; പാലിക്കുന്നതിൽ പരാജയപ്പെടുന്നത് പലിശയും പിഴയും ചുമത്തുന്നതിന് ഇടയാക്കും.

പലിശ ഘടകം:

തെറ്റായി ഉപയോഗിക്കുകയും ഉപയോഗിക്കുകയും ചെയ്യുന്ന ഐടിസിക്ക് പലിശ ഈടാക്കും; അതിനാൽ, ഐടിസി ക്ലെയിം ചെയ്യുകയും ഉപയോഗിക്കുകയും ചെയ്യുമ്പോൾ മാത്രമേ പലിശ ബാധകമാകൂ.

പിഴ തുക:

ITC തെറ്റായി ഉപയോഗിക്കുകയോ ഉപയോഗിക്കുകയോ ചെയ്താൽ , പിഴയായി ലഭിക്കുന്ന ITC തുകയുടെ 100% അല്ലെങ്കിൽ INR 10,000, ഏതാണ് ഉയർന്നത്.

ഐടിസി തെറ്റായി ഉപയോഗിക്കുന്നതിനോ ഉപയോഗിക്കുന്നതിനോ പിഴ ഈടാക്കാമെന്ന് ജിഎസ്ടി നിയമം വ്യക്തമാക്കുന്നു. അതിനാൽ, ഐടിസി ഉപയോഗപ്പെടുത്തിയിട്ടുണ്ടെങ്കിലും ഉപയോഗിച്ചില്ലെങ്കിലും, പിഴ ബാധകമായേക്കാം. അതിനാൽ, തെറ്റായി ഉപയോഗിച്ചിട്ടും ഉപയോഗിക്കാത്ത ഐടിസിയിൽ പിഴ ഈടാക്കുമെന്ന് സൂചിപ്പിക്കുന്നു.

ഉപസംഹാരം:

ഉപസംഹാരമായി, ജിഎസ്ടിക്ക് കീഴിൽ ഇൻപുട്ട് ടാക്സ് ക്രെഡിറ്റ് ക്ലെയിം ചെയ്യുന്നതിനൊപ്പം വരുന്ന നിയമങ്ങൾ ബിസിനസുകൾ മനസ്സിലാക്കേണ്ടതുണ്ട്. വിവരമുള്ളവരായി തുടരുക, ടാക്സ് പ്രൊഫഷണലുകളുമായി കൂടിയാലോചിക്കുക, വികസിച്ചുകൊണ്ടിരിക്കുന്ന റെഗുലേറ്ററി ലാൻഡ്സ്കേപ്പുമായി പൊരുത്തപ്പെടൽ എന്നിവ ബിസിനസുകളെ അവരുടെ നികുതി പാലിക്കൽ തന്ത്രങ്ങൾ ഒപ്റ്റിമൈസ് ചെയ്യാൻ പ്രാപ്തരാക്കും.